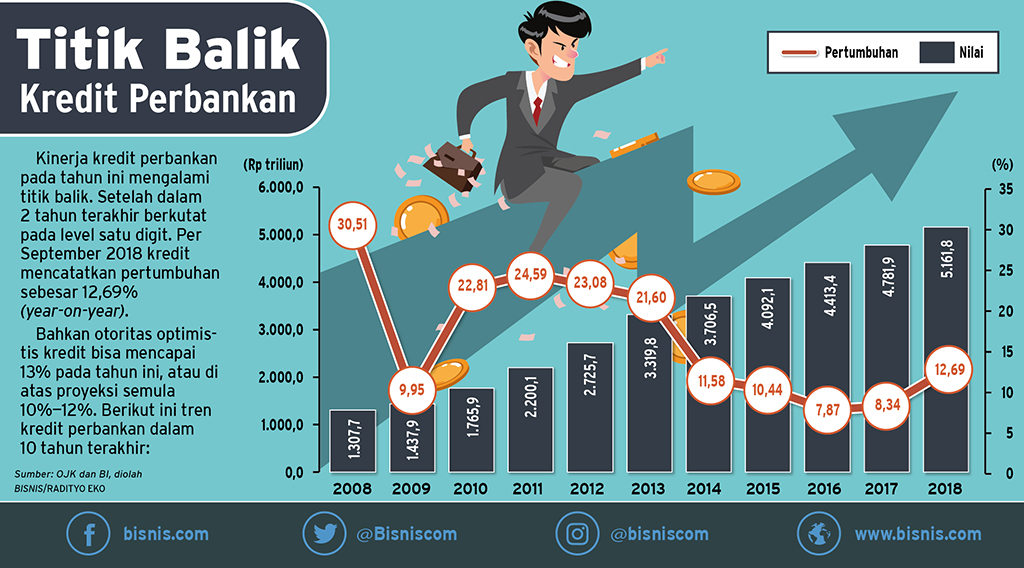

Bisnis.com, JAKARTA — Meski tak mencapai level pertumbuhan dua digit seperti era 2010—2013, pertumbuhan kredit perbankan sampai dengan Oktober mencapai 13,1%, tertinggi sejak 2014. Derasnya penyaluran kredit seolah tak terbendung sepanjang tahun ini.

Laju pertumbuhan yang begitu kencang tak serta merta dimulai sejak awal tahun. Berdasarkan laporan Bank Indonesia, pada Januari, pertumbuhan kredit hanya tercatat sebesar 7,4% secara tahunan. Pertumbuhan tersebut lebih lambat dibandingkan pertumbuhan fungsi intermediasi pada Desember yang mencapai 8,2%.

Pada periode tersebut, perlambatan pertumbuhan terjadi pada seluruh jenis kredit, yakni kredit investasi (KI), kredit modal kerja (KMK), maupun kredit konsumsi (KK). Faktor baru dimulai kembalinya geliat bisnis korporasi menjadi penyebab utama perlambatan tersebut.

Sampai dengan akhir kuartal I/2018, pertumbuhan kredit baru mencapai satu digit, tepatnya 8,5%. Namun, secara bertahap, fungsi intermediasi semakin terpacu karena terkerek oleh pertumbuhan kredit korporasi yang berkontribusi 41,5% pangsa pasa kredit perbankan.

Tren pertumbuhan tersebut terus berlangsung sampai dengan kuartal II/2018. Pada periode tersebut, pertumbuhan kredit secara tahunan selalu lebih tinggi dibandingkan bulan sebelumnya. Pertumbuhan kredit pun akhirnya mencapai dua digit pada Mei, kredit tumbuh 10,2% menjadi Rp4.908,9 triliun.

Hingga akhir semester I/2018, pertumbuhan kredit ditutup pada level 10,5% secara tahunan, dengan nilai mencapai Rp4,992,3 triliun. Berdasarkan golongan debiturnya, kredit korporasi menjadi motor utama laju kredit, dengan pertumbuhan mencapai 12,1%.

Pertumbuhan kredit korporasi yang cukup tinggi tersebut membuat pangsa pasar kredit perbankan semakin dikuasai oleh para debitur kakap. Hingga Juni, Bank Indonesia mencatat pangsa pasar kredit korporasi meningkat menjadi 49,8%.

Berdasarkan jenis penggunaannya, KMK mencatatkan pertumbuhan paling tinggi dibandingkan dengan jenis kredit lainnya. Kredit tersebut tumbuh 11% pada Juni, sedangkan KI dan KK masing-masing tercatat sebesar 9,4% dan 10,6%.

Laju pertumbuhan yang didominasi oleh kredit produktif kepada debitur di segmen korporasi cenderung menguntungkan bank-bank besar. Hal itu tercermin dari pertumbuhan kinerja bank umum kegiatan usaha (BUKU) III dan IV.

Sampai dengan Juni, pertumbuhan kredit BUKU III dan IV masing-masing mencapai 13,04% dan 11,64%. Sementara itu, BUKU I dan II masing-masing mencatatkan pertumbuhan kredit sebesar 16,47% dan 2,42%.

Meski secara rasio pertumbuhan BUKU I lebih tinggi, pertumbuhan secara nominal hanya mencapai Rp6,5 triliun. Tak jauh berbeda, BUKU II hanya mencatatkan pertumbuhan sebesar Rp12,01 triliun.

Di sisi lain BUKU III dengan modal inti antara Rp5 triliun—Rp30 triliun mencatatkan pertumbuhan sebesar Rp192,32 triliun. Adapun, BUKU IV dengan tingkat modal di atas Rp30 triliun mencatatkan pertumbuhan sebesar Rp261,78 triliun.

Pertumbuhan tersebut utamanya didorong oleh pertumbuhan kredit pada segmen korporasi yang meningkat cukup tinggi. PT Bank Mandiri (Persero) Tbk. misalnya, pertumbuhan kreditnya terdorong oleh penyaluran kredit kepada debitur korporasi.

Kredit korporasi Bank Mandiri meningkat 22,2% secara tahunan menjadi Rp296,8 triliun. Adapun, penyaluran kredit secara keseluruhan mencapai Rp762,5 triliun, tumbuh 11,8% dibandingkan dengan capaian pada periode yang sama tahun sebelumnya.

PT Bank Central Asia Tbk., bank swasta dengan aset terbesar di Indonesia, juga mengalami hal yang sama. Pertumbuhan kredit yang secara umum tumbuh 14%, ditopang oleh pertumbuhan segmen korporasi yang mencapai 19,1% secara tahunan.

Presiden Direktur PT Bank Central Asia Tbk. Jahja Setiaatmadja menilai tahun ini merupakan tahun yang penuh kejutan untuk kinerja kredit. Perseroan, pada awal tahun sebenarnya hanya menaruh ekspektasi pertumbuhan kredit pada kisaran 9%. Kenyataannya, sampai September 2018 lalu pertumbuhan kredit perseroan dengan kode saham BBCA ini cukup ciamik menyentuh angka 17%.

"Meski sudah sangat tinggi kami masih tidak menaruh ekspektasi yang lebih tinggi pada Desember nanti, mungkin akan pada kisaran 14% akhir tahun," katanya.

SEMESTER KEDUA

Secara keseluruhan industri, paruh kedua tahun ini menjadi tahun yang aman. Tentu dalam menaruh harapan pada pertumbuhan kredit di tengah tren baru kenaikan suku bunga acuan, yang dimotori oleh kenaikan suku bunga Bank Sentral Amerika Serikat.

Memasuki periode enam bulan terakhir ini, laju perkembangan kinerja kredit terus melesat. Mengutip data Uang Beredar Bank Indonesia, semester II diawali dengan laporan penyaluran kredit perbankan yang tercatat sebesar Rp4.989,8 triliun atau tumbuh 11,0% secara tahunan.

Kredit investasi meningkat 9,9% secara tahunan terutama terjadi pada sektor perdagangan, hotel, dan restoran yang tumbuh meningkat 7,2% yoy.

Kredit modal kerja pun tumbuh 11,5% secara tahunan, terutama disebabkan oleh akselerasi penyaluran kredit pada sektor perdagangan, hotel dan restoran, serta sektor industri pengolahan. Sementara itu, kredit konsumsi tercatat tumbuh 11,3% secara tahunan.

Adapun, pada bulan selanjutnya atau Agustus 2018 kredit kembali naik menjadi Rp5.052,1 triliun atau 11,9% yoy. Tren ini terus berlanjut hingga pada September kredit memoleskan angka Rp5.137,2 triliun atau naik 12,4% secara yoy dibanding periode yang sama tahun lalu 11,9%.

Selanjutnya, memasuki bulan pertama kuartal terakhir tahun ini, penyaluran kredit perbankan masih terjaga apik sebesar Rp5.188,6 triliun atau tumbuh 13,1% secara tahunan. Peningkatan penyaluran kredit terutama terjadi pada debitur korporasi yang memiliki pangsa 50,1% dari total kredit. Pertumbuhan kredit korporasi tercatat sebesar 15,9% secara tahunan.

Wakil Direktur Utama PT Bank Negara Indonesia (Persero) Tbk. Herry Sidharta mengatakan bahwa mengingat masih banyaknya proyek-proyek pembangunan yang akan diselesaikan pada tahun ini serta sesuai dengan tren realisasi kredit yang lebih kencang di semester II, pertumbuhan kredit diharapkan dapat tumbuh digit ganda sampai akhir tahun, khususnya pada KI dan KMK yang dipatok sampai 18%.

Sementara itu dengan segala perkembangan yang terjadi, pengawas lembaga keuangan semakin percaya diri setelah melihat capaian pertumbuhan kredit Oktober 2018. Kepala Dewan Komisioner OJK Wimboh Santoso pun kembali merevisi proyeksi akhir tahun menjadi 14% yoy.

Sebelumnya, setelah melihat capaian paruh pertama, Wimboh sempat menyatakan bahwa penyaluran kredit oleh bank tahun ini bergerak agresif. Pada awal 2018, OJK memproyeksi kredit akan naik di antara 10%—12% secara tahunan. Namun hingga Agustus 2018, sudah mencapai 12,12% yoy, sehingga dia yakin akhir tahun akan ditutup dengan kenaikan 13% yoy.

Akselerasi kredit pada tahun ini, sayangnya, diproyeksikan tidak akan berlanjut hingga 2019. Merujuk kepada rencana bisnis bank (RBB) yang disampaikan kepada OJK, rata-rata bank menetapkan target pertumbuhan konservatif, meskipun tidak tertutup kemungkinan realisasi kinerja akan lebih baik dibandingkan dengan target.