Bisnis.com, JAKARTA - Pemerintahan Presiden Joko Widodo (Jokowi) secara tiba-tiba mengajukan perpanjangan stimulus restrukturisasi kredit Covid-19 hingga 2025 kepada Otoritas Jasa Keuangan (OJK). Apa sebenarnya untung-rugi hingga moral hazard jika kebijakan tersebut jadi diterapkan?

Menteri Koordinator Bidang Perekonomian Airlangga Hartarto menyampaikan bahwa perpanjang kebijakan restrukturisasi kredit merupakan arahan dari presiden Joko Widodo (Jokowi) yang akan diusulkan ke Otoritas Jasa Keuangan (OJK) melalui Komite Stabilitas Sistem Keuangan (KSSK).

“Tadi ada arahan bapak Presiden bahwa kredit restrukturisasi akibat daripada Covid-19 itu yang seharusnya jatuh tempo pada Maret 2024 ini diusulkan ke OJK, nanti melalui KSSK dan Gubernur BI untuk mundur sampai dengan 2025,” katanya di kompleks Istana Kepresidenan, Senin (24/6/2024).

Airlangga menjelaskan tujuan dari perpanjangan stimulus tersebut untuk mengurangi beban perbankan dalam mencadangkan kerugian akibat kenaikan kredit bermasalah.

Bisnis mencatat sisa kredit yang direstrukturisasi per 31 Maret 2024 adalah sebesar Rp228,03 triliun, menurun jika dibandingkan dengan posisi pada akhir 2023 yang sebesar Rp265,78 triliun.

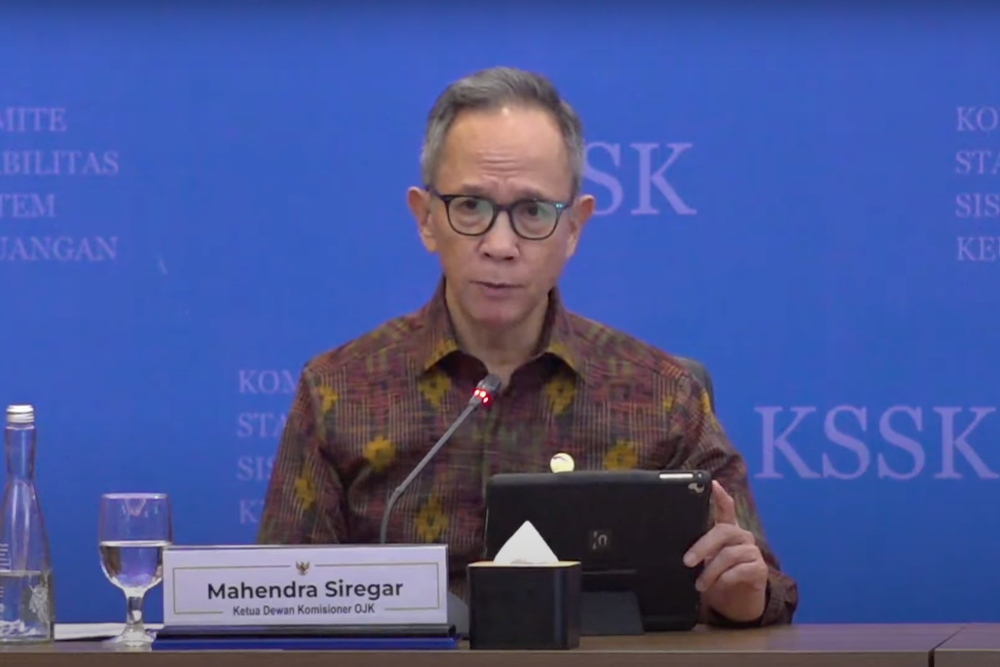

Merespons hal tersebut, Ketua Dewan Komisioner OJK Mahendra Siregar mengatakan dalam pemambilan putusan untuk pengakhiran dari rekstrukturisasi kredit Covid-19, OJK sudah menghitung dari segi dampaknya.

Baca Juga

OJK juga mempertimbangkan kecukupan modal, pencadangan atau cadangan kerugian penurunan nilai (CKPN), likuiditas, dan kapasitas untuk pertumbuhan kredit.

Seiring dengan berakhirnya kebijakan restrukturisasi kredit Covid-19 itu, pertumbuhan kredit pada 2024 juga tetap lebih tinggi dari tahun sebelumnya.

"Jadi, kalau dari segi itu [berakhirnya stimulus] sebenarnya yang terjadi maupun pada saat akhir Maret tempo hari, maupun setelahnya, tidak ada yang anomali," ujarnya setelah acara Talkshow Edukasi Keuangan Bundaku pada Selasa (25/6/2024).

Meski begitu, OJK paham atas usulan dari pemerintah agar restrukturisasi kredit Covid-19 diperpanjang. "Ada perhatian khusus terhadap potensi dari pertumbuhan kredit di segmen tertentu," ujarnya.

Untung Rugi ke Perbankan

Senior Faculty Lembaga Pengembangan Perbankan Indonesia (LPPI) Amin Nurdin mengatakan perpanjangan restrukturisasi kredit Covid-19 akan baik sampai kemudian outstanding restrukturisasi di perbankan berkurang. Hal ini dilakukan oleh bank baik melalui hapus buku atau write off kredit atau restrukturisasi lainnya.

Kemudian, permasalahan kredit bermasalah (non-performing loan/NPL) khusus di kredit usaha rakyat (KUR) serta usaha mikro, kecil, dan menengah (UMKM) bergerak baik.

"Hal ini [perpanjangan restrukturisasi kredit Covid-19] baik sampai debitur mampu melakukan pembayaran secara teratur sehingga tidak jadi beban bank," kata Amin kepada Bisnis pada Selasa (25/6/2024).

Amin menilai, pada dasarnya berhentinya restrukturisasi kredit Covid-19 sejak Maret 2024 akan meningkatkan NPL yang berasal dari pemburukan kredit restru kol 1 dan kol 2 dalam enam bulan ke depan.

"Jadi upaya ini [perpanjangan restrukturisasi kredit Covid-19] bisa menahan laju NPL, bank tidak perlu membentuk pencadangan besar yang bisa menggerus laba," katanya.

Apalagi, di situasi tren suku bunga tinggi yang berkepanjangan atau higher for longer, bank mesti menjaga biaya dana atau cost of fund. Bank pun mau tidak mau menyeimbangkan biaya dana atau mengalihkannya dengan menyasar kredit beraset produktif yang memberikan yield tinggi.

"Beberapa bank besar pun sudah melakukan perubahan RBB [rencana bisnis bank] mulai dari target kredit dan DPK [dana pihak ketiga]. Jadi, manakala diperpanjang, ini akan meringankan bank," katanya.

Ekonom Institute for Development of Economics and Finance (Indef) Abdul Manap Pulungan menilai usulan perpanjangan restrukturisasi Covid-19, dari yang mulanya jatuh tempo pada Maret 2024 menjadi mundur sampai dengan 2025 perlu banyak pertimbangan.

“Pergerakan laba perbankan tidak pernah surut dalam situsasi apapun, kalau dikasih insentif lagi, maka akhirnya akan terpengaruh [bikin bank jadi malas],” ujarnya kepada Bisnis, Selasa (25/6/2024).

Menurutnya, dalam pemberian restrukturisasi sangat penting untuk mempertimbangan kondisi likuiditas bank. Adapun, saat ini Alat Likuid/Dana Pihak Ketiga (AL/DPK) sebesar 25,6% per April 2024 tergolong cukup dan jauh di atas threshold yakni 10%.

“Kondisi likuiditas [bank RI] sangat ample, enggak ada yang bermasalah dengan likuiditas,” ujarnya.

Menurutnya, kenaikan NPL sendiri bukanlah menjadi alasan utama untuk dengan mudah meminta perpanjangan kredit restrukturisasi akibat Covid-19.

“Kalau NPL naik ya [perbankan] harus hati-hati menyalurkan kredit, bukan dikasih restrukturisasi lagi. Kalau dikasih insentif, saya khawatir likuiditas malah ditempatkan bukan untuk usaha yang produktif, malah ditaruh ke surat berharga negara [SBN],” kata pria yang kerap disapa Ucok tersebut.

Dirinya menyebut, tren NPL gross dan NPL net secara industri masih terus terkendali masing-masing masih berada di bawah 3% dan 1%.

Bahkan, dia menilai kenaikan NPL perlu dilihat secara nominal. Berdasarkan data OJK, NPL bank per Maret 2024 mengalami perbaikan, menjadi Rp163,26 triliun, turun dari bulan sebelumnya Rp166,6 triliun.

Ucok juga menyebut alasan geopolitik dan era suku bunga tinggi sebenarnya tidak terlalu memberikan pengaruh banyak pada perbankan Tanah Air, kecuali porsi kredit valas suatu bank sangat tinggi, misal 50% terhadap portofolio yang ada.

Moral Hazard Perpanjangan Restrukturisasi Kredit Covid-19

Direktur Kepatuhan PT Bank Oke Indonesia Tbk. (DNAR) Efdinal Alamsyah mengatakan OJK sebaiknya sudah melakukan studi secara komprehensif mengenai dampak penghentian stimulus restrukturisasi Covid-19 bagi industri perbankan. OJK pun sudah meminta perbankan untuk melakukan persiapan sebelum menghentikan stimulus tersebut.

Meski begitu, terkait usulan perpanjangan restrukturisasi kredit Covid-19, beberapa hal perlu menjadi bahan pertimbangan.

"Jika ingin melakukan perpanjangan stimulus restrukturisasi Covid-19 sampai dengan 2025, perpanjangan restrukturisasi yang terlalu lama bisa saja menciptakan moral hazard," katanya.

Menurutnya, debitur tidak memiliki insentif untuk memperbaiki kondisi keuangan mereka karena adanya harapan bahwa akan terus ada keringanan. Selain itu, perpanjangan stimulus restrukturisasi kredit Covid-19 bisa saja hanya menjadi penundaan masalah.

"Restrukturisasi kredit yang berkepanjangan bisa hanya menunda masalah dalam debitur pada akhirnya juga tidak mampu memulihkan bisnis mereka, dan akan terjadi peningkatan kredit macet setelah masa restrukturisasi berakhir," tuturnya.

Perpanjangan restrukturisasi kredit Covid-19 juga dapat menjadi beban bagi bank. Apabila bank terus-menerus menanggung kredit yang direstrukturisasi, hal ini pada akhirnya bisa mengganggu profitabilitas dan kemampuan bank untuk memberikan kredit baru.

"Jadi perpanjangan stimulus restrukturisasi kredit Covid-19 benar-benar harus memperhatikan kondisi ekonomi saat ini, tingkat pemulihan sektor-sektor yang paling terdampak, dan kapasitas sistem perbankan untuk menyerap risiko tambahan," katanya.

Pengamat Ekonomi Aviliani juga mengingatkan agar perpanjangan restrukturisasi kredit Covid-19 tidak malah membuat moral hazard.

"Restrukturisasi itu tidak untuk umum. Akan tetapi, sebenarnya [restrukturisasi] adalah yang memang membutuhkan dan masih punya masalah," tuturnya.

Respons Perbankan

PT Bank Mandiri (Persero) Tbk. (BMRI) buka suara terkait usulan pemerintah kepada Otoritas Jasa Keuangan (OJK) untuk memperpanjang restrukturisasi kredit Covid-19 hingga 2025.

Direktur Utama PT Bank Mandiri (Persero) Tbk. (BMRI) Darmawan Junaidi mengatakan pihaknya masih terus menunggu terkait kelanjutan wacana ini.

Pasalnya, Bank Mandiri menilai saat ini tidak ada masalah penurunan kualitas portofolio kredit yang membuat kebutuhan pencadangan kerugian meningkat.

“Bahkan, saat ini NPL [non-performing loan] rasio kami berada pada level yang rendah di kisaran 1%,” ujarnya kepada Bisnis, Selasa (25/6/2024).

Tercatat, sampai dengan kuartal I/2024 NPL Bank Mandiri secara konsolidasi berada di level 1,17% susut 60 bps dari periode yang sama tahun lalu 1,77%. Kemudian, kredit berisiko atau loan at risk LaR berada di level 8,43%, turun 287 bps dari semula 11,3%.

Sementara itu, Presiden Direktur PT Bank CIMB Niaga Tbk. (BNGA) Lani Darmawan mengatakan usulan perpanjangan restrukturisasi kredit Covid-19 mesti dilihat seberapa besar perhatian atas sisa portfolio restrukturisasi yang ada di perbankan.

"Ini OJK yang tahu," ujarnya kepada Bisnis pada Selasa (25/6/2024).

Apabila yang menjadi perhatian adalah portofolio kredit usaha rakyat (KUR), menurutnya di CIMB Niaga sendiri portofolio tersebut sudah selesai.

"Kami sesuaikan dengan peraturan yang ada," tuturnya.